Retour d'expérience : N26 affiche des pertes en hausse

La néo-banque d'origine allemande N26 publiait ses résultats en début d'année, en officialisant les chiffres relatifs à son activité sur l'année 2020. Aujourd'hui, elle publie des pertes en hausse de 14 % en un an, qui sont notamment la conséquence des lourds investissements conduits pour se mettre en conformité.

LES FAITS

-

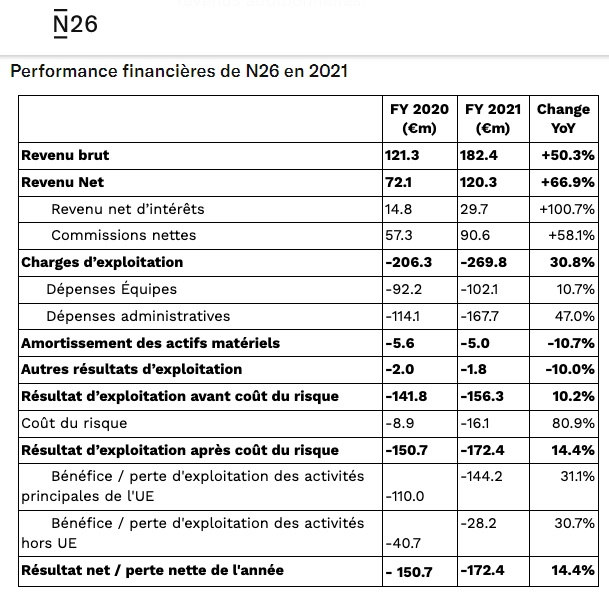

N26 introduit d'abord sa présentation par l'annonce de la hausse de 67 % sur un an de ses revenus nets, désormais estimés à 120 millions d’euros.

- La néo-banque précise avoir consenti à de nombreux investissements en matière de recrutements, de développement produits, d'évolution pour sa plate-forme mobile et de lutte contre la fraude. Ce qui justifie en partie la hausse de ses pertes, de 14 % sur un an, et désormais établies à 172,4 millions d'euros.

- Ce dernier résultat n'empêche pas la FinTech d'atteindre une valorisation réévaluée à l'occasion de son dernier tour de table datant de fin 2021, à 9 milliards de dollars.

- N26 compte désormais 1 500 salariés en Europe, capables de servir ses 8 millions de clients (dont 3,7 millions de clients sources de revenus via des offres payantes). 1 million de nouveaux clients ont rejoint la néo-banque en 2021 à travers les 24 pays où elle opère ses activités.

- Ces derniers sont notamment attirés par l'enrichissement constant des services de N26 qui précise avoir lancé plus d'une douzaine de nouvelles fonctionnalités en 2021.

ENJEUX

- Un portefeuille client actif et valorisé : N26 met l'augmentation de ses revenus bruts sur le compte de l'activité de ses clients et sur la hausse de leur volume de transactions, en hausse de 59 % sur un an, représentant un montant de 80 milliards d'euros contre 50,3 en 2020. Les dépôts sur les comptes N26 ont quant à eux augmenté de 52 % pour atteindre 6,1 milliards d'euros sur 2021 (contre 4 milliards euros en 2020). Chaque client N26 se connecte par ailleurs en moyenne 3 fois par semaine à l'application de la néo-banque.

- Rassurer malgré les difficultés : N26 insiste sur la pérennité de son activité, notamment liée à l'optimisation prochaine de nouvelles sources de revenus additionnelles par la néo-banque (épargne, assurance, investissement dans les crypto-actifs). Elle cherche ainsi à rassurer le marché, investisseurs et observateurs, sur ses pertes et sur ses récents déboires : fin de son extension italienne, sortie du marché américain, sanction des institutions réglementaires. Sur ce dernier point d'ailleurs, N26 insiste sur ses récents investissements (équipes et systèmes dédiés) visant à se renforcer sur les aspects réglementaires.

MISE EN PERSPECTIVE

- Les difficultés de N26 illustrent celles rencontrées par de nombreuses néo-banques pour pérenniser leurs activités sur la base de services gratuits pour les particuliers. Des difficultés moins visibles pour les fintech s'adressant au segment BtoB.

- Le paradoxe de la réussite sans la rentabilité est donc toujours d'actualité sur le marché des néo-banques, bien que cette situation ne freine pas les ambitions de ces acteurs. D'ailleurs, N26 ne renonce pas à son introduction en bourse d'ici deux ans. Elle prévoit finalement de devenir rentable d'ici 2024 à l'échelle européenne.