WeSave : de la gestion de patrimoine à l’agrégation

Plate-forme de gestion de patrimoine en ligne, WeSave avait adopté un positionnement plutôt haut de gamme à l’origine. Elle s’est néanmoins ouverte au fil des ans afin de pérenniser son activité. Aujourd’hui, elle lance un agrégateur de comptes d’épargne et d’investissement, dans un contexte réglementaire encore flou.

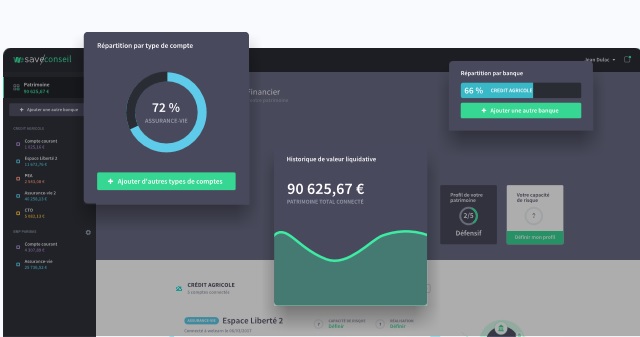

WeSave lance WeSave Conseil. Cet agrégateur de comptes se présente comme un outil complet d’analyse et de conseil pour les placements et l’épargne. Annoncé depuis 2016 et présenté dans sa version bêta, le service est gratuit mais pourrait devenir payant par la suite.

WeSave Conseil agrège l’ensemble des contrats d'assurance-vie, comptes-titres ou PEA détenus par ses utilisateurs, quels que soient la banque ou l’organisme financier. En s’appuyant sur les algorithmes du robo-advisor WeSave, l’agrégateur est aussi capable d’en analyser la performance pour donner des conseils à l’utilisateur. Il prend aussi en compte les frais afférents à chaque contrat.

A terme, elle ambitionne de pouvoir passer des ordres sur ces différents comptes. Autre piste de développement, la start-up envisage de déployer une offre destinée au marché BtoB.

Mise en perspective : Agrégateurs et robo-advisors partenaires

WeSave concrétise ici une annonce datant de 2016, pour un service auparavant baptisé WeLearn, présenté comme un agrégateur à visée pédagogique. WeSave Conseil apparaît ainsi comme le premier agrégateur dédié à l’épargne et l’investissement en France.

Il intervient sur le marché dans un contexte réglementaire encore flou, lié à la transposition de la DSP2. Les normes techniques réglementaires (RTS) viennent d’être adoptées par la Commission Européenne. D’ici 2019, les banques vont être dans l’obligation d’ouvrir leurs données dans le cadre du développement d’API. Si l’annonce est plutôt une bonne nouvelle pour les agrégateurs, il semble qu’à court terme, leur mise en œuvre représente plutôt un frein à leur activité en l’absence de solution transitoire. Les banques françaises sont en effet à la traine dans le développement d’API, comparées par exemple à certaines banques asiatiques (comme DBS). En outre, les comptes d’épargne restent en dehors du champ d’application de la DSP2 ; les banques ne seront donc pas tenues d’en ouvrir l’accès par le biais d’API.

Dans ce cadre, l’initiative de WeSave apparaît inédite et ambitieuse, mais pourrait être difficile à mettre en œuvre. WeSave a pour objectif de compter 100.000 utilisateurs et d’agréger 10 milliards d'euros d'ici 2020. En parallèle, son concurrent Yomoni a récemment passé un accord avec Bankin’ pour créer un « super-coach » financier. Les ambitions de ces acteurs semblent donc converger malgré les freins réglementaires…