BNPP PF mise sur l’IA pour améliorer le scoring

BNP Paribas Personal Finance a choisi la start-up américaine MondoBrain pour l’aider à renforcer ses outils de scoring dans l’octroi de crédits à la consommation. Une technologie basée sur l’« intelligence augmentée » qui permet ainsi à l’établissement financier de mieux évaluer le niveau de risque, grâce à des algorithmes exclusifs et une puissance de calcul démultipliée.

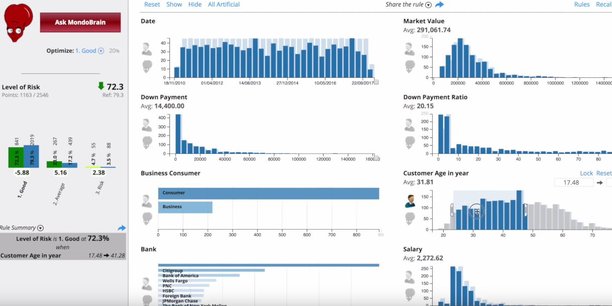

Déployé chez BNPP PF depuis avril 2017, le logiciel proposé par MondoBrain repose sur un dispositif d’intelligence augmentée, combinant intelligences artificielle, humaine et collective (travail en équipe). A l’aide d’algorithmes précis, il collecte, analyse et transforme l’ensemble des données personnelles existantes de manière très rapide et plus compréhensive. Il permet ainsi d’augmenter les chances de se prémunir contre les impayés dans le cadre d’octroi de prêts.

Avec un portefeuille de près de 30 millions de clients, il devient compliqué pour l’acteur de prédire précisément la solvabilité de chacun. MondoBrain va donc se charger d’analyser et croiser une série de critères sur l’emprunteur (dépenses, situation professionnelle et personnelles), grâce à des calculs générés par des algorithmes. Ainsi, il devient possible pour BNPP PF de déterminer un score de crédit plus fiable et d’optimiser sa prise de décision quant à l’acceptation d’un dossier de prêt.

Cette technologie permet ainsi à l’acteur financier de réduire ses coûts et de gagner du temps, tout en sécurisant la prise de décision qui est 5 à 20 fois plus rapide que dans un processus classique.

Mise en perspective : Quand la décision d’accorder un crédit conso repose sur l’IA

La filiale dédiée au crédit à la consommation du groupe BNP Paribas a récemment décerné le Trophée de l’Innovation 2018 à la start-up américaine. L’intelligence augmentée de MondoBrain lui a largement permis d’automatiser ses réponses aux demandes de crédit, tout en réduisant le risque d’impayés. Un enjeu de premier ordre, dans la mesure où la course est lancée à une réponse de plus en plus rapide et où nombre d’acteurs internationaux proposent une acceptation instantanée pour fluidifier le parcours client.

Actuellement, cette technologie n’est utilisée que par une trentaine de personnes chez Cetelem, mais pourrait être étendue à beaucoup plus du fait de sa simplicité d’utilisation. En effet, un code couleur est notamment employé pour représenter le degré de risque d’un emprunteur, du plus faible au plus important. A noter qu’en Italie, l’utilisation du logiciel aurait eu un net impact sur le recouvrement.

Tous les acteurs s’attachent aujourd’hui à améliorer le scoring des clients, en se basant aussi sur d’autres techniques, en complément ou en remplacement de l’IA, comme la blockchain, l’inclusion de critères sociaux ou encore l’étude de la personnalité.