Upgrade ou le Lending Club 2.0

Après un come-back réussi sur le marché des prêts en ligne, Renaud Laplanche affiche les nouvelles ambitions d’Upgrade. Pour se faire une place sur le terrain du crédit, l’ancien PDG de LendingClub table sur les nouvelles technologies et les outils de Big Data. L’idée est de faire de la FinTech une plate-forme de prêt aux particuliers plus transparente et plus proche des clients.

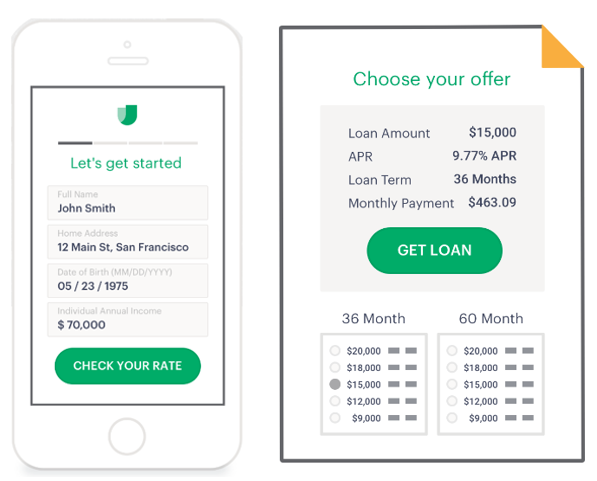

Basée à San Francisco, Upgrade est une plate-forme en ligne destinée à l’octroi de crédits à la consommation. Forte d’une levée de fonds de 60 millions de dollars (une première pour une start-up du prêt en ligne), la jeune pousse espère bouleverser le secteur du crowdlending américain.

Pour ce faire, Upgrade mise dans un premier temps sur la blockchain, afin d’apporter plus de sécurité aux investisseurs tout en garantissant l’authenticité des données de prêts. La FinTech table par ailleurs sur des outils de Machine Learning et de Big Data dans le but de fluidifier le processus d’octroi de crédit.

Enfin pour permettre aux consommateurs de surveiller leurs situations financières et d’améliorer leur score de crédit, Upgrade a lancé des outils éducatifs qui alertent les emprunteurs en cas de changement de leur notation. En complément des simulateurs permettent de visualiser l’effet de leurs choix financiers sur leur score de crédit. Une petite révolution en matière de transparence…

Mise en perspective : Dans un modèle de relation plus proche du client

Upgrade presse le pas pour faire face à un environnement de plus en plus tendu, notamment avec l’arrivée de certains grands groupes bancaires sur le marché. A l’image de Goldman Sachs qui a lancé une plate-forme de prêts en ligne destinée aux particuliers et aux PME, baptisée Marcus. Dans l’Hexagone certains acteurs, comme La Banque Postale ou encore Hello Bank!, ont également montré leur intérêt pour ce marché en plein essor mais en se concentrant sur une cible BtoB (prêt aux PME).

Upgrade part du constat que 90 % des dossiers de prêt sont refusés par les plates-formes de crowdlending. Pour tirer son épingle du jeu, la FinTech a donc doté sa plate-forme d’outils d’accompagnement et de gestion de budget. Ses solutions de « credit monitoring » aident ses clients à améliorer leur score de crédit, à comprendre éventuellement le refus de leur dossier et à mieux contrôler leur notation.

Dans ce même ordre idée, Upgrade a mis en place de nouveaux outils afin de tenir compte des disparités géographiques lors de l’octroi de crédit. La jeune pousse ne cache pas non plus son ambition d’aller vers les marchés du crédit immobilier et du crédit automobile.