Revolut veut maintenant faire du crédit

Les ambitions des acteurs de la FinTech continuent de s’étendre. Au-delà des seuls services de paiement ou de compte bancaire sans banque, désormais, ces nouveaux acteurs cherchent à proposer des produits plus complexes comme le crédit. C’est le cas de Revolut par exemple.

Le service de transfert d’argent Revolut était lancé au Royaume-Uni en 2014. En février, la start-up a annoncé un virage stratégique pour devenir un « facilitateur du secteur bancaire » en lançant un compte de paiement avec IBAN.

Cette ouverture illustre les nouvelles ambitions de Revolut vers l’épargne et le crédit. C’est désormais chose faite puisque la start-up propose aujourd’hui une offre de financement développée en partenariat avec Lending Works, une plate-forme de prêts entre particuliers.

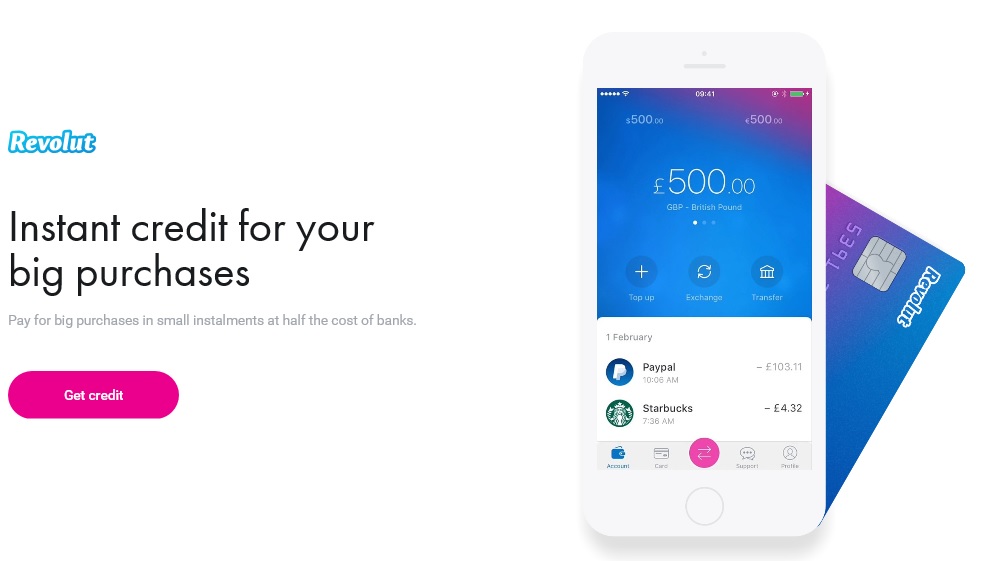

Ce partenariat permet ainsi à Revolut de proposer à ses clients des offres de prêts souscrites depuis un smartphone, en quelques minutes seulement ; la start-up annonce un taux moyen environ deux fois moins élevé que les taux appliqués par les banques traditionnelles. Les clients pourront emprunter entre 500 et 5 000 livres, sur des périodes de 12 à 60 mois, sans pénalité de remboursement anticipé.

Analyse : De grandes ambitions...

Acteur de la banque mobile alternative, initialement spécialisé dans les transferts d’argent à l’international, Revolut gère des fonds en dollars, livres ou euros pour satisfaire les besoins du plus grand nombre. Cette politique d’ouverture internationale semble d’ailleurs porter ses fruits puisque la start-up compte actuellement plus de 500 000 utilisateurs en Europe.

Revolut n’en garde pas moins ses ambitions d’émancipation par rapport au système bancaire classique. La start-up ne dispose pas d’une licence bancaire et envisage pour le moment de s’associer pour étendre ses services (comme avec Lending Works pour le crédit).

...mais des stratégies différentes

Sa promesse de simplicité et d’accessibilité la rapproche d’une autre FinTech qui vient tout récemment de se lancer dans le crédit sur mobile : N26. Cette dernière envisage de diversifier encore ses activités dans les prochains mois. A la différence de Revolut, elle a pour cela fait le choix de se doter d’une licence bancaire. Les deux FinTech ambitionnent cependant de construire une offre de services modulaires, grâce à des partenaires, permettant de constituer toutes les briques d’une banque.