Retour d'expérience : Algoan analyse les profils des emprunteurs post-crise

LES FAITS

- La FinTech française, spécialisée dans le scoring de crédit, Algoan, vient de publier une analyse de l'évolution du profil des emprunteurs depuis l'année dernière. L'étude s'appuie sur l'ensemble des données de prêt anonymisées qui passent par la plate-forme d'Algoan.

- Elle montre la dégradation rapide de certains profils et l'augmentation du risque qui en découle pour les prêteurs.

- Ce premier baromètre trimestriel du crédit à la consommation, baptisé Algoan Index, s'appuie sur trois indices :

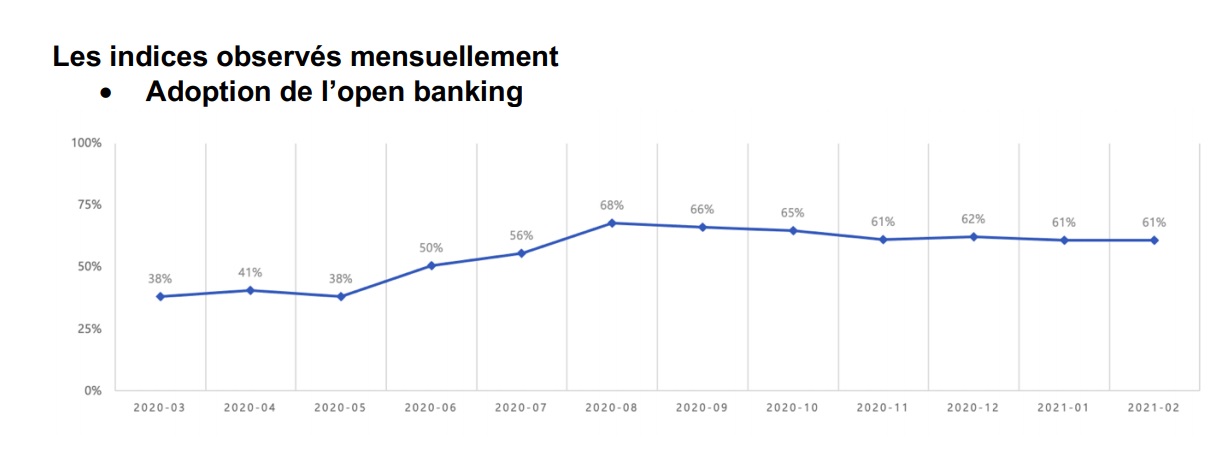

- Le niveau d'adoption de l'Open-banking dans des contextes d'octroi de crédits ; c'est-à-dire la proportion d'emprunteurs qui acceptent de partager leurs informations bancaires dans leur parcours d'octroi de crédit.

- Le Score Algoan, qui détermine la qualité des profils d'emprunteurs à l'octroi

- La qualité des profils d'emprunteurs analysée à la lumière de critères économiques, comme l'évolution de la trésorerie, des revenus, l'usage du découvert bancaire ou encore les incidents financiers.

ENJEUX

- Une nette augmentation de l'adoption de l'Open-banking dans des parcours d'octroi de crédit. C'est ce que constate Algoan via les dossiers d'emprunt qui passent sur sa plate-forme. Le taux d'utilisation a quasiment doublé depuis janvier 2020. Une progression qu'Algoan attribue essentiellement à deux facteurs :

- D'abord l'augmentation forte de la dématérialisation des relations entre clients et acteurs financiers, qui a poussé l'usage de l'Open-banking, notamment pour éviter l'envoi de justificatifs papier lors de la souscription d'un prêt.

- Et ensuite la valeur ajoutée évidente pour l'emprunteur, qui perçoit facilement l'intérêt d'accepter cette connexion à son compte bancaire pour raccourcir le processus de prêt et maximiser ses chances d'obtenir un emprunt.

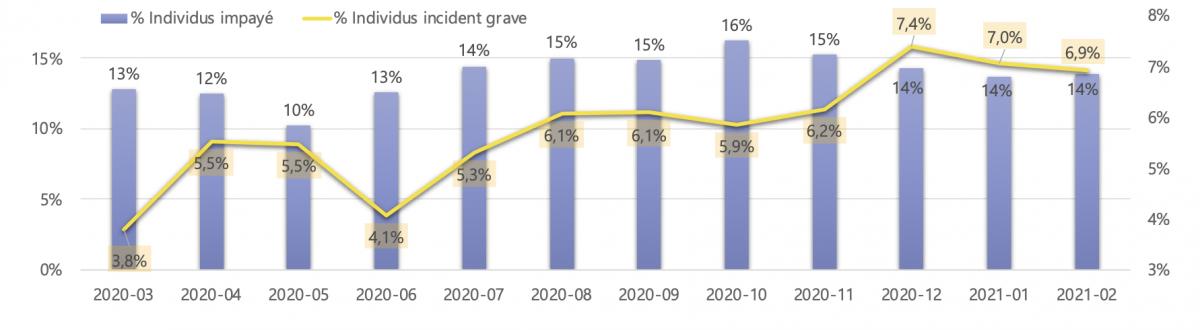

- Une augmentation du risque pour les prêteurs, notamment à travers la forte augmentation des incidents graves de paiement. Le score Algoan a montré une dégradation du profil moyen des emprunteurs au printemps 2020, suivie d'une amélioration progressive due à l'adaptation des comportements et à l'auto-censure que se sont appliqués les emprunteurs vis-à-vis du crédit en période de crise. Cependant, l'analye d'Algoan montre également une forte augmentation des incidents graves (+ 92 % en un an), qui est le reflet de la fragilisation d'une partie de la population des emprunteurs.

MISE EN PERSPECTIVE

- Algoan travaille pour des établissements financiers en fournissant sa solution en marque blanche de scoring, d'octroi et de renégociation de crédits conso. Sa solution algorithmique s'appuie sur l'open-banking pour optimiser le taux d'acceptation tout en limitant les risques.

- La FinTech dispose actuellement d'une base de données comptabilisant 20 000 demandes de crédit en cours et 2,5 millions de transactions. Base sur laquelle elle s'est appuyée pour produire son baromètre.