Tide parie sur l'Open Banking pour simplifier les finances des professionnels

La néobanque dédiée aux professionnels Tide défend, depuis sa création, une approche innovante des services financiers pour les petites et moyennes entreprises. Elle poursuit aujourd'hui dans cette voie en tablant sur l'Open Banking pour attirer de nouveaux clients en ouvrant ses offres d'analyse des flux de trésorerie aux clients non titulaires d'un compte Tide. Cette démarche, qui prend à contre-courant la tendance aux partenariats entre les Fintech, ouvre une nouvelle voie pour stimuler la concurrence dans ce secteur.

LES FAITS

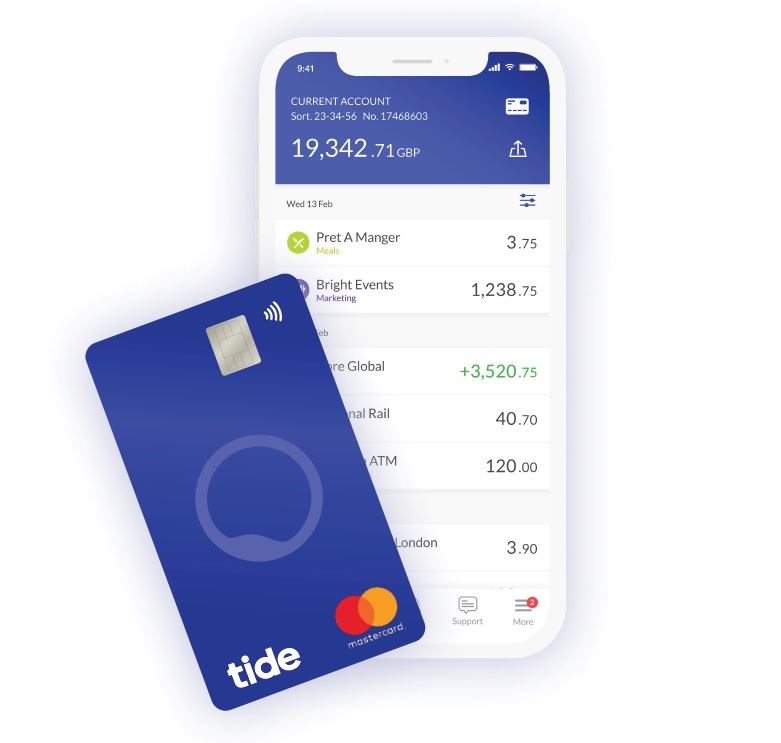

- Tide, l’application financière pour les entreprises, est sur le point de tenter un bouleversement du marché en ouvrant ses services aux non-titulaires de comptes via l’open banking.

- Les clients professionnels des autres organismes financiers et des banques traditionnelles pourront désormais utiliser les services de gestion de trésorerie et les fonctionnalités prédictives de Tide (baptisé Cashflow Insights) pour gérer leurs flux de trésorerie.

- Grâce à l'Open Banking, Tide pourra désormais utiliser les données des comptes bancaires professionnels des entreprises souhaitant profiter de ses offres.

- Tide prévoit d'ores et déjà d'étendre son offre en leur proposant, à terme, d'autres fonctionnalités complémentaires de facturation, de paiements, de gestion des dépenses, de gestion de paie ou encore de crédit.

ENJEUX

- S'ouvrir une plus large part de marché : Tide couvre actuellement les besoins de près de 350 000 PME mais envisage, grâce à son modèle Open Banking, de toucher 100 000 nouveaux clients d'ici fin 2022.

- Vers toujours plus de finance intégrée : Tide défend comme principal objectif le fait de se positionner comme un prestataire de service complet pour faciliter la gestion financière des petites entreprises. La FinTech se pose comme un partenaire administratif et comptable capable de proposer des services aboutis pour améliorer la productivité globale des entreprises. Et son modèle désormais basé sur l'Open Banking leur promet de réaliser cette mission sans les obliger à changer de banque.

Cela signifie que les clients de Starling Bank, Natwest et Barclays peuvent essayer Tide sans changer de banque et accéder aux outils financiers de Tide tels que les systèmes comptables.

- Contourner un problème : Le changement de banque représente, en soit, une procédure chronophage et complexe. D'ailleurs, si près de 13 % des entreprises britanniques déclarent envisager de changer de banque dans les 12 mois, en pratique, elles sont seulement 4 % à sauter le pas.

MISE EN PERSPECTIVE

- Le Royaume-Uni a vu naître un organisme en 2016, l'Open Banking Implementation Entity (OBIE), destiné à mettre en oeuvre l'open-banking dans le pays. Cette création traduit une forte volonté gouvernementale d'ouvrir le marché des services financiers et de lutter contre l'inertie des grands groupes sur le thème.

- Avec succès puisque le marché britannique est aujourd'hui en avance par rapport au reste de l'Europe, comme le démontre les résultats d'une étude réalisée en fin d'année dernière par l'OBIE.

- Et cette tendance devrait se poursuivre puisqu'elle est, aujourd'hui encore, portée par des exemples d'initiatives telles que celle de Tide sur le marché des professionnels.

- L'initiative Open Banking de Tide est par ailleurs soutenue par une aide de 25 millions de livres émanant du gouvernement britannique et de la commission européenne pour favoriser la concurrence sur le marché des services bancaires aux entreprises.

CHIFFRES CLES

- 2016 : Création

- 350 000 clients

- Plus de 500 employés

- Plus de 150 millions de Livres de levées de fonds

- 3 bureaux installés à Londres, en Bulgarie et en Inde