HSBC et Equifax mettent l’open-banking au service du crédit

Au Royaume-Uni, l’alliance entre un bureau de crédit et une banque traditionnelle fait prendre à l’open-banking un nouveau tournant. Une solution technologique développée par Equifax va en effet être testée par HSBC pour accélérer l’accord des prêts à la consommation. Une mise en œuvre concrète des opportunités offertes par la DSP2.

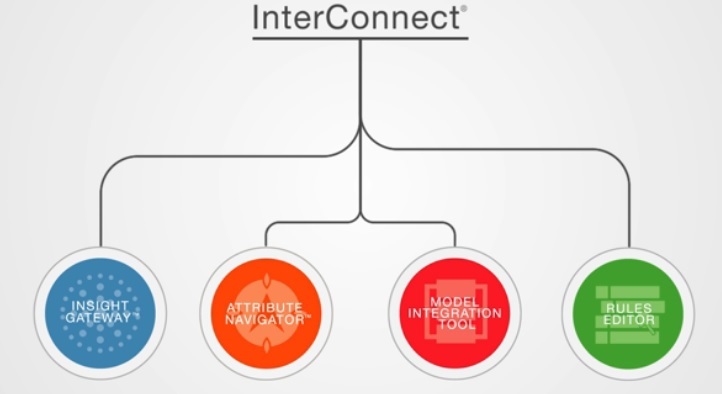

Equifax est à l’origine d’une plate-forme baptisée InterConnect. Cet outil de concentration des bases de données de crédit est notamment basé sur le Cloud, un modèle qui lui permet de centraliser les données de ses partenaires (FinTech par exemple, notamment un agrégateur de comptes). Il s’appuie sur un moteur d’analyse dynamique capable d’évaluer le risque de chaque emprunteur.

Interconnect peut en effet vérifier l’identité des demandeurs de prêts, leur passif éventuel de fraudeur, la situation de leurs comptes bancaires et, ainsi, affiner instantanément leur score de crédit. Un processus simplifié auquel HSBC aura accès en ouvrant ses données clients à Equifax et en se « branchant » à Interconnect.

HSBC va ainsi mettre en place un service électronique permettant à ses clients de soumettre des demandes de crédit à la consommation. Une demande d’autorisation de l’analyse de leur historique de compte et de leurs données financières devra alors être validée pour qu’ils puissent bénéficier d’une réponse ultra rapide en quelques minutes, contre quelques jours actuellement.

Mise en perspective : Après l’épargne, l’Open-banking en passe de bouleverser le crédit

Open-banking, API, temps réel, Cloud sont autant de technologies et de concepts qui accompagnent les nouvelles architectures bancaires ; ils s’appliquent aujourd’hui au dispositif technologique rendant le nouveau service d’Equifax et HSBC opérant.

Cette initiative illustre aussi les opportunités que présente l’open-banking, y compris pour des acteurs traditionnels, comme Equifax, pilier historique du marché du crédit. L’agence de notation renouvelle son modèle en décuplant les données analysées et en misant sur le temps réel pour offrir une valeur ajoutée supplémentaire à ses clients.

En France, ce modèle n’est pas transposable en l’état en l’absence de fichier positif. Mais la mise en application de la DPS2 ouvre aussi des opportunités dans l’accélération du traitement des demandes de prêts. Certains acteurs ont déjà appréhendé cette évolution, comme Younited Credit. Après avoir digitalisé l’ensemble du parcours client, la plate-forme propose aussi à ses clients de se connecter à leur espace de banque en ligne pour permettre à Linxo d’analyser leurs comptes et de simplifier l’acceptation.