BEST OF des innovations de l'année 2017

Open-banking : DBS Bank livre plus de 150 API !

Dans le grand bouleversement de l’open-banking, la banque singapourienne frappe très fort en présentant sa vision du partage des données bancaires. Elle affiche désormais ce qu’elle qualifie comme le plus riche portail au monde pour une institution financière, avec pas moins de 155 jeux de données mis à disposition des développeurs. Son initiative dénotepar sa richesse en termes de partenariats et de fonctionnalités.

DBS devient ainsi le champion d’une tendance de fonds portée par d’autres banques, comme BBVA ou BPCE par exemple. Les applications en sont très nombreuses et permettent d'imaginer que des données "powered by DBS" seront bientôt présentes partout à Singapour et à l'étranger.

Paiement : Curve gère les paiements carte a posteriori

Curve est connue pour sa multicarte connectée MasterCard et pour l’application mobile de gestion et de sélection associée. Elle va plus loin encore en présentant Financial Time Travel : un outil de sélection a posteriori, permettant de router les dépenses sur la carte de son choix après que la transaction a été effectuée. Ce voyage dans le temps illustre la vision très disruptive de Curve, qui lève pour ses clients tous les freins liés à l’utilisation d’une carte.

Ce lancement s’est accompagné de la présentation de Curve Connect qui connecte Curve à des banques et émetteurs, faisant de l’application un agrégateur de services financiers. Au vu de ces développements, Curve se positionne comme un portail unique pour gérer l’ensemble de ses cartes, ses crédits, son cash-back, ainsi que divers services financiers. Le tout pour les clients professionnels et pour les particuliers, puisque Curve a également annoncé le lancement d’une version BtoC de sa carte.

En savoir plus : https://www.youtube.com/watch?v=Z4x9tTGrBdM&feature=youtu.be

RH : La Parisienne introduit la co-création dans le ComEx

Conséquence de leur transformation numérique, les grands groupes financiers sont engagés aujourd’hui dans un renouvellement profond de leur organisation. C’est ce que traduit le cas de La Parisienne Assurance qui intègre désormais ses salariés dans ses efforts en revisitant le format du ComEx. L’assureur a lancé le Bespoke Forum, une réunion hebdomadaire lors de laquelle tout membre de la société peut proposer un sujet de discussion aux membres du comité de direction et le défendre. Une initiative qui traduit le renversement total d’équilibre induit par cette transformation.

Ces grandes manœuvres montrent à quel point les entreprises ont pris conscience des bouleversements que le numérique a induit dans leur organisation, qu’il s’agisse d’offre, de communication, de modèle économique ou de RH. La Parisienne est cependant un des rares cas à s’attaquer à une instance immuable pour y apporter un vent de nouveauté. Elle n’est pas sans rappeler la Macif qui a créé il y a quelques temps un comité d’administration Jeunes.

Distribution : Des TechXperts pour revaloriser l’agence bancaire

Alors que les annonces de fermetures ou d’automatisation des agences se multiplient, NatWest et RBS défendent pour leur part tout l’intérêt de faire intervenir des conseillers dans leurs agences. L’idée est simple et repose sur une spécialisation, permettant de réconcilier numérique et intervention humaine. NatWest et RBS ont en effet décidé de déployer des TechXperts au sein de leurs équipes de conseillers en agences. Ces spécialistes des technologies numériques sont chargés de familiariser les clients aux services en ligne et mobiles de la banque.

La fin de l’antinomie ? Le concept de TechXperts défend l’idée d’une complémentarité nécessaire entre conseillers humains et nouvelles technologies. Les deux banques ont testé le concept grâce à une flotte de bus. Aujourd’hui, leur intervention dans les agences du réseau redonne toute leur légitimité à ces lieux de rencontre. Il ne peut s’agir cependant que d’une solution transitoire. Quelle sera la valeur ajoutée de ces experts quand tous les clients seront eux-mêmes des experts du numérique ?

Assurance : La Maif crée l’assurance automobile des communautés

L’économie collaborative change les habitudes de consommation et les attentes des assurés. C’est sur ce constat que la Maif s’appuie aujourd’hui, via sa filiale Altima, pour présenter une nouvelle offre d’assurance automobile collaborative, et un partenariat avec Otherwise.

Une stratégie d'"auto-disruption". La Maif s’appuie sur une petite filiale composée d’une soixantaine de collaborateurs pour lancer un nouveau modèle d’assurance, en accord avec les attentes des usagers (personnalisation). Altima est ainsi considérée par le groupe comme un laboratoire stratégique. La Maif se dit en effet prête à « hacker » son propre modèle pour anticiper l’avenir et éviter que cette disruption ne vienne de ses concurrents.

Libre-service : Max Bupa crée le distributeur automatique d’assurance santé

L’un des principaux acteurs de l’assurance santé en Inde, Max Bupa, vient de présenter une nouvelle solution baptisée « AnyTimeHealth ». Sa particularité ? Elle s’appuie sur une machine capable d’automatiser le bilan de santé pour une souscription d’assurance en 3 minutes.

L’objectif de Max Bupa : augmenter le taux d’équipement en assurance santé, sur un marché où 80 % de la population n’est pas assurée. Un défi qu’elle se donne les moyens de relever avec une technologie mise au service d’un parcours client ultra-simple. Après le photomaton bancaire, Max Bupa démontre que les cabines connectées peuvent représenter un nouvel canal de distribution et d’accès aux services financiers. L'assureur a d’ailleurs prévu que ses bornes vont rapidement évoluer pour gérer le service client, ainsi que d’autres produits.

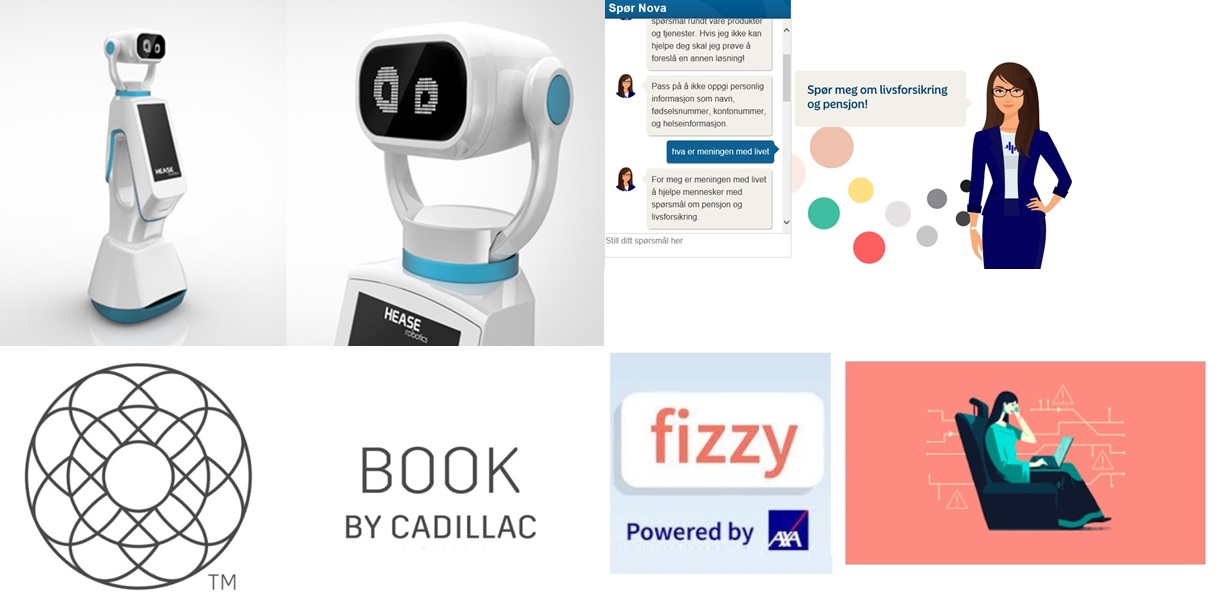

Mobilité : Cadillac réinvente la consommation automobile

La mobilité poursuit sa mutation en 2017, tout comme les usages de l’automobile. Les constructeurs réagissent, à l’image de Cadillac aujourd’hui, qui propose de nouveaux modes de location hyper flexibles pour ses véhicules : avec Book by Cadillac, qui se présente comme un contrat de location sans engagement, le client peut changer de véhicule autant de fois qu'il le souhaite dans l'année, moyennant une mensualité fixe.

Un modèle adapté au marché haut de gamme. Avec cette nouvelle offre, Cadillac initie un modèle innovant. Le constructeur automobile contre ainsi les initiatives des acteurs alternatifs et accompagne les nouvelles formes de mobilité de ses conducteurs. Cadillac ouvre ainsi la voie de l’ultra flexibilité au marché des véhicules de luxe. Sa conciergerie vient parachever l’offre en supprimant toute contrainte d’engagement ou de durée.

Agrégateur : Crédit Mutuel Arkéa lance sa FinTech maison, Max

Après de nombreuses prises de position auprès de FinTech comme Leetchi, Grisbee, Linxo, Younited Credit ou encore Yomoni, Crédit Mutuel Arkéa passe une nouvelle étape avec le lancement de sa propre start-up, Max. Une stratégie récemment adoptée par Société Générale avec Moonshot ; mais qui prend cette fois un nouveau relief. L’assistant intelligent Max agrège en effet l’offre de plusieurs banques. Depuis son lancement, Max s'est également doté d'une carte bancaire "agrégatrice" et a passé des accords avec plusieurs robo-advisors (WeSave et Yomoni) pour étoffer son offre.

Un enjeu de renouvellement de la relation bancaire. Crédit Mutuel Arkéa, forte de son positionnement auprès d’un grand nombre de FinTech, franchit une étape inédite en France : cette filiale sera en effet apte à promouvoir l’offre bancaire de ses concurrents, de même que celle d’un certain nombre de FinTech partenaires. Ce mouvement montre à quel point le paysage bancaire français est bouleversé par des évolutions comme celles de l’open-banking. Avec Max, Arkéa crée une structure apte à prendre le virage de la « banque-plateforme » et, si le besoin s’en faisait sentir, à prendre le relai de ses offres traditionnelles.

Assurance : AXA assure les retards d’avion grâce à la Blockchain

Avec sa nouvelle offre, Fizzy, AXA promet de couvrir les imprévus liés aux voyages en avion et au retard de certains vols. Pour rendre ce service possible, l’assureur a fait le choix de la Blockchain. Le résultat : un remboursement instantané pour tous les retards de plus de 2 heures.

Assurer les aléas des transports de manière inédite. Les recours en cas de retard de vols sont peu nombreux pour les passagers de nombreuses compagnies, alors même que ces retards peuvent avoir des conséquences importantes, dans le cadre privé comme professionnel. En s’appuyant sur la Blockchain, AXA parvient à couvrir ce besoin de manière inédite. L’innovation repose sur l’indemnisation automatique des assurés, dès que le retard aura été constaté. L’avantage est partagé : plus de sinistre à déclarer pour l’assuré, plus de sinistre à traiter pour AXA.

Open-banking : Thomas Cook dédie une banque mobile aux vacanciers

Sumo : c’est le nom d’une nouvelle offre de compte bancaire mobile lancée par Thomas Cook Money à destination des vacanciers. Elle s'appuie pour cela sur l'infrastructure proposée par Ferratum Bank. Les clients de l'agence de voyage bénéficient ainsi d'un compte de paiement, d'un module d'épargne et d'une carte de paiement multi-devises.

Cette annonce illustre un nouvel impact concret de l'open-banking. Une marque très éloignée des services financiers, comme ici Thomas Cook, peut désormais lancer une offre de services bancaires à destination de ses clients, sous sa propre marque, en s'appuyant sur les API d'une banque.

Assurance-vie : Nordea embauche une nouvelle IA

Le groupe bancaire Nordea poursuit ses efforts pour intégrer l’Intelligence Artificielle et les chatbots à ses services. Déjà équipée d’une IA dédiée à l’optimisation des processus, la banque s’intéresse cette fois à la relation client. Cette stratégie se concrétise sous la forme de Nova, un chatbot personnifié dédié à l’assurance-vie et la gestion des retraites.

A la différence de Nova, Liv n’était pas conçue pour interagir avec les clients, mais seulement pour de l’optimisation de tâches en back-office de la filiale Life and Pensions de la banque. Avec la présentation de Nova, Nordea démontre que la banque a gagné en expertise. Elle dédie cette IA à la gestion de la relation client, un aspect plus complexe et plus sensible, en appliquant la technologie de l’auto-apprentissage qui permet de personnaliser encore davantage son approche. Nova et Liv illustrent comment Nordea a su, en quelques mois seulement, développer les compétences de son programme d’Intelligence Artificielle.

Crédit : Idea Bank crée un crédit automobile « à l’usage »

Après l’assurance à l’usage, une banque se saisit du leasing automobile pour l’adapter à la tendance actuelle. Idea Bank propose en effet le premier crédit automobile au kilomètre, donc calculé sur l’usage réel du véhicule. Cette offre est destinée aux véhicules à usage professionnel.

Un crédit adapté aux contraintes des entreprises. Idea Bank invente un nouveau concept en adaptant le modèle de l’assurance au kilomètre au marché du crédit. Une évolution assez logique, mais dont le pas n’avait pas encore été franchi. Au-delà de l’assurance, cette initiative offre un nouveau rôle pour les boîtiers embarqués à bord des véhicules, dont les données peuvent venir enrichir et personnaliser l’expérience client.

Encaissement : Worldline transforme le robot Heasy en caissier

Worldline et le fabricant français de robots Hease Robotics ont passé un accord, visant à co-créer un ensemble de services BtoB dédiés aux interactions client impliquant un robot. Le robot Heasy, ainsi équipé en caissier, est proposé aux commerces et au secteur hôtelier. Il permet notamment de détecter des personnes, de décrypter leur humeur, leur voix, de qualifier l’expérience client, voire même d’authentifier les utilisateurs.

Une place pour la robotique dans le futur des paiements. Si, pendant longtemps, la robotique est restée dans une zone qualifiée de futuriste, les grands acteurs du marché se préparent désormais aux impacts de son arrivée sur le marché. Worldline pourra ainsi proposer des services de paiement dans le cadre d’un parcours client passant par des robots, à l’instar de celui proposé par Lowe’s en partenariat avec le spécialiste de la robotique Fellow Robots.

La grande distribution se prépare donc à l’arrivée imminente des robots et autres intelligences artificielles dans les points de vente. Evolution que les réseaux de cartes anticipent aussi… MasterCard a déjà testé Pepper sur le marché japonais.